ú̿�ИI(y��)���ε��Ĵ��ú�ИI(y��)�քe������ИI(y��)����F�ИI(y��)��������ИI(y��)�ͻ����ИI(y��)�����Ӌú̿���M��ռú̿�����M����80%���ҡ��������2022��ú̿�����������������Ҫ�������Ĵ��ú�ИI(y��)�İl(f��)չ��������r���

�������Ĵ��ú�ИI(y��)�У�����ИI(y��)ú̿���Mռ������������(j��)���(li��n)�A(y��)�y��2022��ȫ����������ͬ�����L5%��6%����ڴ��A(y��)�y���A(ch��)�ϣ�2022���ú���M�����Ԍ����������L���������_�Cȯ�l(f��)���Ĉ���J�飬2022����2025�������҇�ú̿���M�������������2.07%�����L��������2022����ȫ����Դ���M�������������3.3%������������2025���_��59.4�|����ú���۳�ʯ����������Ȼ���һ�������������Դؕ�I���A(y��)Ӌ2022����2025�������҇�ú̿���M�����ٷքe��2.05%����2.50%����2.06%������1.68%��

��������ИI(y��)�����迂�wƽ�� ������ٻ�������

���������ú̿�ИI(y��)���������ИI(y��)�������ú���M��ú̿���M��ռ�ȳ��^50%������������S����(j��ng)���Y(ji��)��(g��u)�D(zhu��n)�͵ij��m(x��)���M�������ڰl(f��)늿�����ռ����u��ˮ늡��L���������늺�̫��ܰl(f��)늵������������ú���Ȼ�Ǯ�ǰ�҇��������(y��ng)������Ҫ�Դ����Ҳ�DZ����҇������ȫ��(w��n)������(y��ng)�Ļ��A(ch��)�Դ������

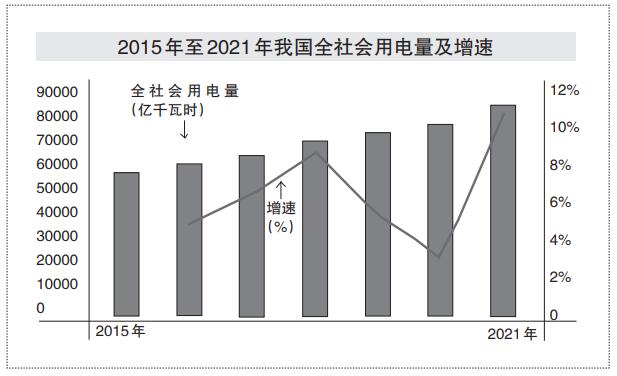

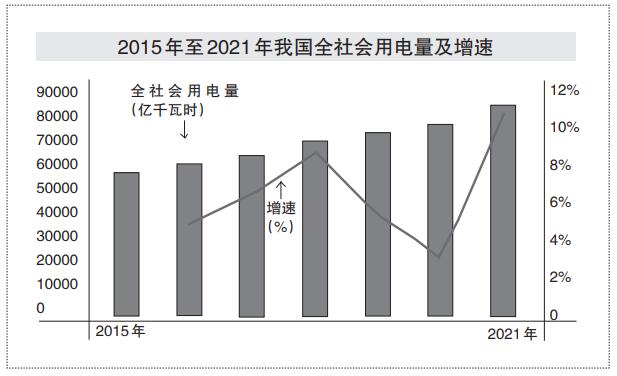

�����Ї������I(y��)(li��n)�ϕ������Ĕ�(sh��)��(j��)�@ʾ��2021�����ȫ��ȫ��������8.31�f�|ǧ�ߕr��ͬ�����L10.3%���������������L��Ҫ�܇���(n��i)��(j��ng)�����m(x��)�֏�(f��)�l(f��)չ����������ͬ�ڵͻ���(sh��)�����Q(m��o)���ڿ������L����������������һ���ȡ������������������ȡ��ļ���������ȫ��������ͬ�ȷքe���L21.2%���11.8%����7.6%��3.3%�����ͬ�ڻ���(sh��)�ɵ��߸ߵ�����Ӱ푣�ͬ����������������2021�꣬ȫ������������ƽ�����L7.1%���������ȃ���ƽ�����ٷքe��7.0%������8.2%��7.1%��6.4%�������w����ƽ��(w��n)�^�����L����

��������2021���������ȫ��ȫ�ڏ��l(f��)��b�C����23.8�|ǧ�ߣ�ͬ�����L7.9%��2021��ȫ��Ҏ(gu��)ģ���Ϲ��I(y��)��I(y��)�l(f��)���8.11�f�|ǧ�ߕr���ͬ�����L8.1%��ֵ��ע��������ȫ�ڏ��ǻ�ʯ��Դ�l(f��)��b�C�����_��11.2�|ǧ�ߣ��״γ��^ú��b�CҎ(gu��)ģ�������2021��ף�ȫ��ȫ�ڏ�����b�C����13.0�|ǧ�����ͬ�����L4.1%������������ú�11.1�|ǧ��������ͬ�����L2.8%��ռ���l(f��)��b�C������46.7%������ͬ�Ƚ���2.3���ٷ��c�����oՓ���b�CҎ(gu��)�����߀�Ǐİl(f��)�������ú���Ȼ�Ǯ�ǰ�҇��������(y��ng)������Ҫ�Դ����Ҳ�DZ����҇������ȫ��(w��n)������(y��ng)�Ļ��A(ch��)�Դ��

����2021��������ȫ����������΄ݿ��wƫ�o��һЩ�r������������ӭ������Լ�9����10���������ֵ^(q��)�������(y��ng)�o���������Ҹ߶���ҕ�����_һϵ����Դ���������ʩ������Ч���@����2021��11��7������������ȫ���������Ҏ(gu��)ģ�������������H���eʡ�����ָߺ����������Ⱦ��I(y��)�����_չ������늡�

�����Ї������I(y��)(li��n)�ϕ��A(y��)�y�������C�Ͽ��]����(n��i)�⽛(j��ng)���΄ݡ��������Ȏ���늚⻯ˮƽ��(w��n)����������������(sh��)ǰ��׃�������������A(y��)Ӌ2022��ȫ��ȫ����������8.7�f�|ǧ�ߕr��8.8�f�|ǧ�ߕr���ͬ�����L5%��6%�����������ȫ�����������ٿ��w���������B(t��i)�ݡ�

����������Դ���ٰl(f��)չ�����������A(y��)Ӌ2022����������b�CҎ(gu��)ģ����(chu��ng)�v���¸�������ȫ����������l(f��)��b�C����2.3�|ǧ�����ң����зǻ�ʯ��Դ�l(f��)��b�CͶ�a(ch��n)1.8�|ǧ�������������A(y��)Ӌ2022���ȫ�ڏ��l(f��)��b�C�����_��26�|ǧ�����ң��������ú��b�C����11.4�|ǧ�����ҡ�

�����Ї������I(y��)(li��n)�ϕ����P(gu��n)��ʿ�����������S���҇����M�Y(ji��)��(g��u)���a(ch��n)�I(y��)�Y(ji��)��(g��u)���m(x��)�{(di��o)��������ؓ�ɡ����ġ��p�߷��������B(t��i)�������������ڌ���ء���ˮ�����ú����(y��ng)���P(gu��n)�IҪ�صķ���������C�Ͽ��]��Ͷ�a(ch��n)�b�C����ʡ��^(q��)�����������l(f��)늳�����������õȣ��A(y��)Ӌ2022��ȫ��������迂�wƽ��������ӭ����ġ�ӭ��ȶ����g���օ^(q��)���������ƫ�o���

������F�ИI(y��)���a(ch��n)����ǰ�ͺ�� ����tǰ�ߺ��

�������Ұl(f��)��ί�\�оֹ����Ĕ�(sh��)��(j��)�@ʾ��2021������ȫ����䓮a(ch��n)��103279�f������ͬ���½�3%���2020���ͬ�����L5.2%��䓲Įa(ch��n)��133667�f�����ͬ�����L0.6%������ͬ�Ȼ���7.1���ٷ��c�����̿�a(ch��n)��46446�f����ͬ���½�2.2%����2020���ͬ�����L0.04%�������F�Ͻ�a(ch��n)��3476�f������ͬ���½�4.4%�������������U��1.7���ٷ��c���������P(gu��n)�y(t��ng)Ӌ�@ʾ��2021��䓲ij���6690�f������ͬ�����L24.6%�����M��1427�f������ͬ���½�29.5%�����F�Vɰ�M��112432�f��������ͬ���½�3.9%��

����2021��������F�ИI(y��)��䓮a(ch��n)��ǰ�ߺ��������Ӌ���F(xi��n)ͬ���½����2021���ϰ�������F�Vʯ�r����m(x��)�_������°�����ʎ����������2021��䓲ăr�����У��ļ����_ʼ��λ���{(di��o)����2021���҇�䓲ij��ڿ�������2020������°������»��䡣�܇���(j��ng)�����w������ȫ�������Ʒ�r���ϝq������Ӱ푣�2021����F�ИI(y��)Ч���ǰ�ߺ���߄�������Ч�愓(chu��ng)�vʷ��ߡ���(sh��)��(j��)�@ʾ����2021���҇����c��������F��I(y��)��Ӌ�I�I(y��)����6.93�f�|Ԫ������ͬ�����L32.7%����Ӌ�������~3524�|Ԫ���ͬ�����L59.7%����(chu��ng)�vʷ�¸�����N���������_��5.08%�������^2020�����0.85���ٷ��c������

����2022�꣬���^����Ҫ��(w��n)�֮��^��������(w��n)�����M��������(n��i)䓲��Ј����M��������ƽ��(w��n)���L�B(t��i)���������Ї���F�f(xi��)�����P(gu��n)��ʿָ����ԭ�σr���λ��ʎ����䓲����m(x��)�߳ɱ����a(ch��n)�B(t��i)������A(y��)Ӌ2022��䓃r����ǰ�ߺ���߄ݣ���ͨ��܈䓲ľ��r������2021������

�����Ї���F�f(xi��)�����P(gu��n)��ʿ��ʾ������2022���҇���F�a(ch��n)��ጷ��Ԍ��ܵ�һ���Ƽs���A(y��)Ӌ2022���҇���䓮a(ch��n)���c2021������ஔ���������]��һ���ȵ��ﶬ���e�����a(ch��n)������Ӱ푣�ȫ��a(ch��n)�����ǰ�ͺ�ߵ��߄�����

����2022��䓲ij�������ͬ���½�����M����������������λ�������A(y��)Ӌ2022���҇�䓲ij�����6000�f�����ң�ͬ���½�10%����������䓲��M��1450�f�����ң�ͬ�Ȼ�����ƽ����҇��ѽ�(j��ng)�ږ|�ρ����Ж|�ȵ^(q��)ͨ�^���H��F�a(ch��n)�ܺ����ȷ�ʽ������������������(w��n)��������M���������@��֧���҇�����M�������ָ�λ�����A(y��)Ӌ2022���҇�����M��������1500�f����������^2021�����L9.3%���ҡ�

��������(n��i)䓲��Ј�������ƽ��(w��n)���L�B(t��i)���������ڷ��خa(ch��n)Ͷ�Y�ͻ��A(ch��)�O(sh��)ʩͶ�Y�����������A(y��)Ӌ2022�����(n��i)�Ј�������M����10�|������������2021���9.9�|�����L1.6%������

�����҇���F���a(ch��n)��I(y��)�Ԍ�̎�ڸ߳ɱ��\�БB(t��i)������A(y��)Ӌ2022���҇���F�a(ch��n)�����c2021������ஔ���S�����罛(j��ng)�����Mһ���֏�(f��)����������F�a(ch��n)��߀���^�m(x��)����������Ƅӌ���Fԭ�ϵ��������L�������H��Ҫ�Vʯ����(y��ng)�������a(ch��n)���������ȫ���F�Vʯ�����P(gu��n)ϵ���wƫ�o��

�����C�Ϸ���������2022���҇���F�a(ch��n)����ǰ�ͺ�ߣ��Ј�����ǰ�ߺ��������䓃r���c�����F(xi��n)���ϰ��꣬�°�������ʎ�{(di��o)��������ȫ����ͨ䓲ľ��r������2021��������

���������ИI(y��)�����w�\��ƽ��(w��n) �Ј����������A(y��)��

���������ИI(y��)�Ƿ��خa(ch��n)�ИI(y��)�������ИI(y��)���^ȥ��һ��ʮ�����w�������Ї����خa(ch��n)�ИI(y��)�Ŀ��ٰl(f��)չ���������ИI(y��)Ҳ���S������һ���r���t���������ИI(y��)Ҏ(gu��)ģ�����U��

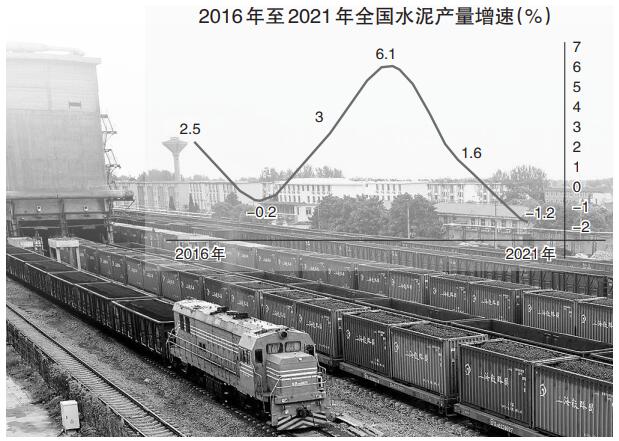

����2021�����������ИI(y��)��Ҫ���a(ch��n)���Ч��ָ��ͬ�ȱ������L������(j��ng)���\�п��w����ƽ��(w��n)�����������Ј������A(y��)������a(ch��n)�I(y��)���Ј��ֻ��^�����@��������Ʒ�r�������ܺġ��p�ء����ߌ�ʩ�������˽����ИI(y��)��(j��ng)���\�еIJ�����������

����2021���ļ��ȣ�����(n��i)ˮ���Ј�һ�������_��ȫ��r��߷���߄ݣ����w���F(xi��n)ƣܛ�����Ї�ˮ��W(w��ng)ˮ���(sh��)��(j��)�о�Ժ�A(y��)�y������2021��ˮ��ȫ�ИI(y��)������1552.86�|Ԫ���ң�ͬ���»�15.28%���

����ˮ���ИI(y��)�����ڻ�����(f��)�K�c�خa(ch��n)���ɵĸ����^���A(y��)Ӌ2022�ꌢӭ���(f��)�K�������Ї�ˮ���f(xi��)�����P(gu��n)��ʿ�J�飬��Ŀǰ����������̖�����2022��϶��ǻ������꣬��������Ҫ����Ͷ�Y���I(l��ng)������ش�Ͷ�Y�϶���ˮ���ИI(y��)�����õġ����ǿ��]��2021���ļ��ȷ��خa(ch��n)�Ј����F(xi��n)�dz���������ˮ���ИI(y��)�������@���2022��ˮ�����������������ޣ����w��r߀Ҫ��2022�귿�خa(ch��n)���\���߄�������

�������w�������ٴ��ڹ��o���٣��ИI(y��)����܉�S������ИI(y��)���L������uĨƽ����������2021�겣�w�ИI(y��)������^�����������L��b�C��(f��)�K������Ӽ����·���ٰl(f��)չ�����܇�p�����Լ������Gɫ�����(q��)���£��з�����ʿ�y��2022�겣���w�S�����680�f����690�f�����������^��������⣬���w�����(f��)�ϲ�������������u�������������y(t��ng)���ϵ������u��������a(ch��n)Ʒ�ij��L����u�@�F(xi��n)����������������u������

���������ИI(y��)���Է�(w��n)���� ��Ҫָ�����ٻ�ž�

�����Ї�ʯ�ͺͻ��W(xu��)���I(y��)(li��n)�ϕ�����@ʾ������2021�꣬�Ї�ʯ�ͺͻ��W(xu��)�ИI(y��)���F(xi��n)�I�I(y��)����14.45�f�|Ԫ��������2020�����L30%������F(xi��n)�������~1.16�f�|Ԫ�����2020�����L126.8%���M���ڿ��~8600.8�|��Ԫ������2020�����L38.7%����@�M��(sh��)��(j��)�h��������A(y��)�ڣ������ǠI�I(y��)�������������(chu��ng)�����µĚvʷ�o�������ֵ��ע�����������2021�껯���ИI(y��)��ú�����a(ch��n)�I(y��)̝�p�U���������ИI(y��)�����F(xi��n)ӯ��������

�����Ї�ʯ�ͺͻ��W(xu��)���I(y��)(li��n)�ϕ���(sh��)��(j��)�@ʾ��2021��ʯ���ИI(y��)��4���vʷ�¸ߣ�

����һ�ǠI�I(y��)���넓(chu��ng)�vʷ�¸�������ȫ�ИI(y��)���F(xi��n)�I�I(y��)����14.45�f�|Ԫ���Țvʷ����õ���ݸ߳�4000�|Ԫ���

���������������~��(chu��ng)�vʷ�¸ߡ�ȫ�ИI(y��)���F(xi��n)�������~1.16�f�|�h����vʷ���״�ͻ���f�|Ԫ�������

�������ǻ�����K�������~��(chu��ng)�vʷ�¸����������KҎ(gu��)ģ������I(y��)�������~7932.2�|Ԫ������������ʮ���塱��õ����31%��

�������ǻ�����K���������ʄ�(chu��ng)�vʷ�¸�������������K�����������״��_��9.16%���������ڡ�ʮ���塱������2.27���c��

�����Ї�ʯ�ͺͻ��W(xu��)���I(y��)(li��n)�ϕ����P(gu��n)��ʿָ�����2021�꣬�ڹ����(f��)�K�eλ������؛�ſ������l(f��)�������Ƅ���������ȫ����Դ�ʹ�����Ʒ�r��������������(n��i)ʯ�ͺͻ����a(ch��n)Ʒ�r���ϝq���@������һЩ��Ҫ���ڻ��W(xu��)Ʒ�r��(chu��ng)�vʷ�¸�������ͬ�r������2021���҇�ʯ�ͺͻ����ИI(y��)�����Q(m��o)�׳��m(x��)�������L��2021��ʯ���ИI(y��)Ͷ�Y�֏�(f��)ȫ�����L�B(t��i)���������л��W(xu��)ԭ�Ϻͻ��W(xu��)��Ʒ����I(y��)���Ͷ�Yͬ�����L15.7%������

������ǰ���҇�ʯ���ИI(y��)��̎���ɴ����~�M����Ҫ�A��������L�����ܴ�����(zh��n)Ҳ�ܴ������Ї�ʯ�ͺͻ��W(xu��)���I(y��)(li��n)�ϕ����P(gu��n)��ʿ�A(y��)�y����2022���ИI(y��)���w���Է�(w��n)������������(w��n)�����|(zh��)�Ļ����B(t��i)�ݲ�׃������Ҫָ�����ٌ��ž�������2022���ϰ�����Ҫָ�����ٿ����^���������°��������ӿ��������ȫ��ʡ�ǰ�ͺ�ߡ��߄��������